Dags att deklarerar, del 4 kommer handla om min akilleshäl dvs kapital.

Vi börjar med att reda ut vad som menas med kapital.

Kapital är om du betalt räntor, om du har sålt värdepapper (aktier, fonder, obligationer), om du har sålt din bostad och om du har schablonintäkter (bostadsuppskov, investeringssparkonto). Det kan också omfatta andra försäljningar och inkomster från Aktiebolag men dessa är de vanligaste.

När ska man då redovisa kapital? Ja det är så bra upplagt att det mest får man reda på av Skatteverket att man förväntas göra. Om du har sålt en bostad så får du informationen att du måste lämna en redovisning, när du deklarera elektroniskt så kan du inte skicka in din deklaration utan att du har lämnat in blanketten. Lysande ju! Samma sak är det om du har sålt aktier t.ex. då kommer du inte heller vidare utan att ha skickat in blanketten.

När det gäller räntor så ska det komma förtryckt men givetvis ska du alltid kontrollera så att de belopp som är förtryckta stämmer. Det händer att bankerna och kreditinstitut gör fel, de är inte heller mer än människor. Om du har betalt ränta till en privatperson så ska du göra avdrag för det och den som mottagit räntan ska ta upp det om en kapitalinkomst.

Så som vanligt, börja läsa pyjamaspappret som kommer med deklarationen, ja alltså det vit- och gulrandiga pappret som ingen läser. Läs det!

Det är på det pappret som ni kan se vad ni förväntas göra och vad det har kommit in för information till Skatteverket.

Vi börjar med inkomster av kapital, punkt för punkt.

*Schablonintäkter

Om ni har ett bostadsuppskov, dvs om ni har sålt en bostad tidigare och inte betalt skatt för den vinsten utan skjutit den vidare in en ny bostad, så betalar ni skatt för att ni har en skuld till Skatteverket. Ett bostadsuppskov är ju just en skuld till Skatteverket som man har tills den dagen man säljer bostaden. Detta fick man förr ha utan att behöva betala någon ränta, det var bara pengar som man var skyldig Skatteverket och aldrig behövde betala någon ränta på. Detta ändrades för några år sedan och nu betalar man ränta i form av skatt på en schablonintäkt. Inte mer än rätt tycker jag men det är en annan diskussion.

För något år sedan kom Investeringssparkonto vilket gjorde att man inte behöver redovisa försäljningar utan man räknar istället ut en schablonintäkt på innehavet och sedan betalar man skatt på schablonintäkten. Väldigt smidigt och säkert fördelaktigt också. Om det är någon som vill hålla på med aktier men inte förstår hur man redovisar eller vad förändringar i aktier innebär så rekommenderar jag starkt att man startar ett Investeringssparkonto för då behöver man inte sitta där och grubbla på emissioner, splittar och andelsbyte.

Det beloppet som står förtryckt är alltså inte det du betalar i skatt utan du betalar kapitalskatten som är 30% på det beloppet.

*Ränteinkomster

Ränteinkomster säger säg ganska mycket själv vad det är eller hur? Nä så klart att det inte gör för så enkelt kan det inte vara med kapital. Med ränteinkomster menas inte bara just ränteinkomster utan även utdelningar, vinst på obligationer och vinst på andelar i räntefonder. Det förtryckta beloppet behöver inte vara det som ska stå där för det är inte allt som kommer förtryckt utan här kan du behöva lämna in en blankett och ändra det förtryckta beloppet. T.ex. så är det även här som man för in utdelning från AB som man är delägare i d.v.s. den utdelning som ska beskattas i kapital som man räknar ut på K10-blanketten. Har ni frågor kring K10-blanketten så hör av er så ska jag hjälpa er, vet inte om jag kommer lägga ut något inlägg om just näringsverksamhet oavsett bolagsform.

Det kan alltså vara så att du måste fylla i en K4-blankett för de försäljningar som du har gjort under året. Även detta kommer framgå av pyjamaspappret.

*Överskott vid uthyrning av privatbostad

Om du hyr ut din bostad, hel eller en del, så är det en skattepliktig inkomst om det överstiger schablonavdraget på 40 000 kr per år och per bostad.

Här är det lättast att göra några exempel.

Stina hyr ut sitt hus i Skåne medan hon pluggar i Stockholm.

Stina tar en hyra på 6 790 kr per månad vilket ger en hyresinkomst på 81 480 kr.

Schablonavdraget är 40 000 kr per år vilket gör att det finns kvar en inkomst på 41 480 kr.

Stina får också göra ett avdrag på 20% av hyresinkomsten, detta avdrag motsvarar de merkostnader som uppkommer för att man hyr ut huset. Stina får alltså dra bort ytterligare 16 296 kr, kvar finns en inkomst på 25 184 kr. Denna inkomst ska Stina betala skatt på och skriver därför in det i deklarationen under just överskott av uthyrning av privatbostad.

Skatten är sedan 30% på överskottet.

Trey ska prova vara sambo med sin pojkvän men vill inte göra sig av med sin lägenhet, det är svårt att få tag i ett förstahandskontrakt på en hyreslägenhet.

Trey har en hyra på 5 380 kr i månaden och eftersom Trey hyr ut den i andra hand för att ha kvar kontraktet om sambolivet inte funkar så är inte Trey ute efter att tjäna några pengar utan hyr ut lägenheten för hyreskostnaden. Trey har då en hyresinkomst på 64 560 kr. Även Trey har rätt att göra schablonavdrag på 40 000 kr vilket gör att det finns kvar en inkomst på 24 560 kr. Trey har inte rätt att göra något %-avdrag utan Trey har istället rätt att göra avdrag för den avgift som han har betalt till sin hyresvärd d.v.s. hyran. Hyran som Trey har betalat är 64 560 kr, 5 380 kr*12.

Eftersom det inte får uppkomma något underskott vid uthyrning av bostad så blir det alltså 0 kr i inkomst. Inget som behövs redovisas och inget som ska tas upp i deklarationen.

(Jordbalken tillåter att man hyr ut sin lägenhet i andra hand för att prova på samboskap upp till ett år, kolla dock upp detta ordentligt innan ni hävdar att det är så för det var några år *host* typ 10 år eller mer sedan jag kollade upp detta och hävdade det mot en hyresvärd.)

Maria driver ett eget bolag och använder det inredda källarrummet som har egen ingång, till sin verksamhet att tillverka smycke. För det tar Maria 3 000 kr i hyra per månad vilket gör en inkomst på 36 000 kr vilket är en skälig kostnad då hade kostat lika mycket att hyra en lokal i byn där Maria bor.

Eftersom Maria hyr ut till sitt egna bolag får hon inte göra något schablonavdrag. Maria får istället räkna ut vad det kostar i merkostnad för att hon hyr ut källarrummet. I vanliga fall är årskostnaden för vatten och el 20 000 kr men nu när Maria hyr ut källarrummet så har årskostnaden gått upp till 23 000 kr. Merkostnaden som Maria får dra av är alltså 3 000 kr. Kvar är då en hyresinkomst på 33 000 kr.

Denna inkomst ska Maria betala skatt på och skriver därför in det i deklarationen under just överskott av uthyrning av privatbostad.

Skatten är 30% på överskottet.

*Vinst fondandelar m.m.

Ja då var det alltså ytterligare en ruta som är hänvisad från K4-blanketten. Denna gången är det när du har gjort en vinst på fondandelar som du har sålt, aktier som du har sålt med vinst, om du ska återföra ett aktieuppskov (ett uppskov som man kunde få när man hade andelsbyte dvs när företag köpte upp varandra och man fick aktier i det nya bolaget i utbyte mot aktierna i det gamla bolaget, lite enkelt förklarat) men också om du har sålt andelar av ditt egna bolag. Det är också lite annat som ska in här som gäller vinster vid försäljning bl.a. om du sålt okvalificerade andelar i en oäkta bostadsrättsförening. Ja ni hör själva, inte den mest vanliga frågan och inget som är okomplicerat att gå in på så har ni frågor om det så får ni fråga mig helt enkelt.

Det vanligaste under denna punkten, iaf när det kommer till frågor, är hur man redovisar akterförsäljningar. Det första man ska kontrollera är att aktierna inte ingår i ett Investeringssparkonto för om de gör det så ska de inte redovisas här för då betalade man ju skatt på en schablonintäkt istället.

Om det står på pyjamaspappret att du ska redovisa försäljning av aktier så ska du göra det.

Skatteverket har bara information om vad du har sålt för, du måste själv ta fram vad du har köpt aktierna för. Om aktierna är ärvda så får du lov att använda det inköpspriset som den du ärvde från betalade.

Om du inte säljer alla aktierna på en gång eller om du inte har köpt alla aktierna på samma gång så ska du använda genomsnittsmetoden för att räkna fram vad aktierna är värda. Man gör beräkningen i tidsföljd och man ska ta hänsyn till eventuella förändringar som aktien har varit med om. Om du har lite dålig koll på vad som hänt med dina aktier så rekommenderar jag att du kollar i Skatteverkets aktiehistorik där information finns om vad som har hänt vissa aktier. Finns det inte information och just det marknadsnoterade bolaget som du äger aktier och du inte har en susning om det har hänt något så rekommenderar jag att du tar kontakt med kundtjänsten där du har dina aktier samlade.

Om du inte kan få fram ditt inköpspris (eller omkostnadsbelopp som det heter på Skatteverkska) så kan du välja att använda dig av schablonmetoden. Schablonmetoden är superenkel att använda för den innebär att inköpspriset beräknas till 20% av försäljningsbeloppet. Ingen genomsnittsmetod ska användas och du behöver inte fråga farmor vad farfar köpte aktierna för 1942. Men, ja givetvis var det för bra för att inte ha ett men, det gör ju att det alltid blir en vinst vilket det kanske i själva verket inte alls har varit. Här gäller det att ligga nära sina pengar och inse att man måste jobba för sina pengar. Om du håller på att sälja med aktier så se till att du begriper vad du sysslar med, iaf när du ska redovisa det.

Jag försöker mig på ett exempel som är taget helt i luften med hittepåbolag och hittepåsiffror.

Knut har sålt 500 st aktier i Möllans AB för 500 kr.

I juni 1997 köpte Knut 100 st aktier för 2 000 kr, alltså 20 kr st.

Eftersom Knut såg att värdet på aktierna hade gått upp så köpte Knut ytterligare 150 st aktier i december 1997. Knut köpte aktierna för 4 000 kr, alltså 26,6 kr st. Knuts alla aktier hade nu ett genomsnittligt omkostnadsbelopp (alltså ett genomsnittligt inköpspris) på 24 kr per aktie.

I mars 1998 blev det en Spilt på 4:1 dvs för varje gammal aktier fick Knut 4 nya aktier. (inte så troligt i detta exemplet egentligen men som sagt hittepå för att förklara hur man göra, inte varför). Knut hade nu 1 000 st aktier och eftersom Knut inte betalade något för de nya aktierna så var hans inköpspris detsamma men det genomsnittliga omkostnadsbeloppet sjönk till 6 kr per aktie.

I december 1999 kommer en Split till, denna gången på 2:1 vilket gör att Knut får 2 000 nya aktier så totalt har nu Knut 3 000 aktier. Inte heller denna gången behövde Knut betala något för de nya aktierna så inköpspriset ligger kvar på samma men det genomsnittliga omkostnadsbeloppet sjunker och nu är värdet nere på 1,50 kr per aktie.

Nu blir Knut besviken och säljer sina aktier i januari 2010 fast han kan inte riktigt sälja alla, det kan ju vända och gå uppåt igen så Knut behåller 500 aktier.

Knut redovisar förlusten i deklarationen för 2010 och tar med den för att beräkna det genomsnittliga omkostnadsbeloppet för de aktier som finns kvar.

2015 har aktierna gått ännu sämre och Knut ger nu upp och säljer de sista 500 aktierna också.

Med genomsnittsmetoden har Knut räknat fram att han har ett outnyttjat omkostnadsbelopp på 2 250 kr på de sista 500 aktierna.

Knut gör alltså en förlust på 1 750 kr då han sålde aktierna för 500 kr. (2 250-500=1 750 kr)

Om Knut nu hade varit lat och bekväm och låtit bli att använda genomsnittsmetoden och tagit den enkla vägen ut genom schablonmetoden så hade han fått en vinst istället. Då hade han fått ett inköpspris på 20% av 500 kr och då gjort en vinst på 400 kr istället för en förlust på 1 750 kr.

Vad gör det i skattepengar då? Ja enkelt räknat (utan att ta hänsyn till om andra kapitalinkomster/avdrag finns) så hade Knut fått betala 120 kr i skatt på vinsten på 400 kr (400*30%) mot att istället få tillbaka 367 kr på en förlust på 1 750 kr (endast 70% av förlusten är avdragsgill vilket gör 1 225 och skatten är 30% så 1 225*30%).

I detta exemplet är det ingen enorm skillnad men jag tar vilken dag som helst hellre att få tillbaka pengar än att behöva betala pengar, särskilt när det handlar om min lathet.

Så återigen, om ni håller på med aktier så se till så att ni förstår vad ni gör eller iaf hur ni gör! Det finns en fantastisk broschyr som jag inte hade klarat mig utan på Skatteverket och det är Försäljning av värdepapper, allt ni behöver för att förstå hur ni ska göra finns i den broschyren. Det är den broschyren ni ska läsa när ni sitter med er redovisning, inte med mitt blogginlägg för broschyren är så mycket mer informativ och har massa kloka exempel. Och kan jag lära mig kapital så kan alla! Vill inte höra något om att ni inte kan, för har jag klarat av det så kan ni klara av det! Jag har ju dessutom fått lära mig det bara för att jag skulle kunna svara på sådan frågor och inte för att det påverkar min plånbok. Så nu är det slut på alla ursäkter. Och som vanligt slår jag ett slag för att man ska kunna deklarera själv för inte låter du väl kassörskan ta pengarna ur din plånbok när du ska betala i affären?

*Vinst ej marknadsnoterade fondandelar m.m.

Ja här är det som ovan, du ska redovisa den vinst du har gjort på andelar men här är det andelar som inte är marknadsnoterade.

Det är också här som man redovisar om man har sålt personliga tillgångar med vinst. Dvs. om du har en tavla som är värd 200 000 kr och du säljer den så ska du redovisa det och ta upp vinsten i deklarationen. Det är dock inte frågan om att du ska redovisa när du säljer din gamla Volvo som bara har stått på uppfarten och skrotat sedan du köpte din Q7:a. Det är inte så troligt att du har gjort en vinst på den gamla Volvon men visst har du gjort det så ska den vinsten redovisas. Du får också göra ett avdrag på 50 000 kr när du säljer personliga tillgångar dvs är vinsten under 50 000 kr så behöver du inte redovisa försäljningen, inte heller får du avdrag med förluster som du har gjort på personliga tillgångar.

*Försäljning av privatbostad (K5/K6)

Det är här du redovisar försäljningen av ditt hus eller din bostadsrätt, de flesta kanske inte brukar göra det utan litar blint på mäklaren som brukar hjälpa till med redovisningen. Efter många år i Skatteupplysningen så reser sig nackhåren lite när jag hör någon som bara blint litar på mäklaren i just det här med redovisningen. Jag vet att det absolut inte gäller alla mäklare men det har varit lite för många samtal med mäklare genom åren.

Därför, återigen, rekommenderar jag alla att försöka sätta sig in i det själv. Det är inte så att ni behöver bli experter eller göra redovisningen själv men läs så pass mycket att ni frågar när ni inte förstår. Kräv att mäklaren förklarar för er. Jag har fått lite för många frågor denna våren från bekanta som inte har förstått vad det innebär med försäljning av sitt hus och tyvärr inte fått bra hjälp från mäklaren/banktjänstemannen. Jag säger inte att det är fel på mäklare och banktjänstemän (eller jo lite gör jag kanske det haha) men jag säger att du måste våga fråga, du måste våga ställa krav. Det är din plånbok som påverkas inte mäklarens och inte banktjänstemannens och inte min, det är din plånbok.

Det absolut enklaste när man ska redovisa en försäljning är att följa blanketten uppifrån och ner.

Vad sålde du för?

Vad hade du för försäljningskostnader t.ex. mäklararvodet?

Vad köpte du för?

Har du haft kostnader för om- ny- eller tillbygge?

Har du haft kostnader för förbättrande reperationer och underhåll?

Vad blev det? En vinst eller en förlust?

Det är inte svårare än så, plus och minus alltså.

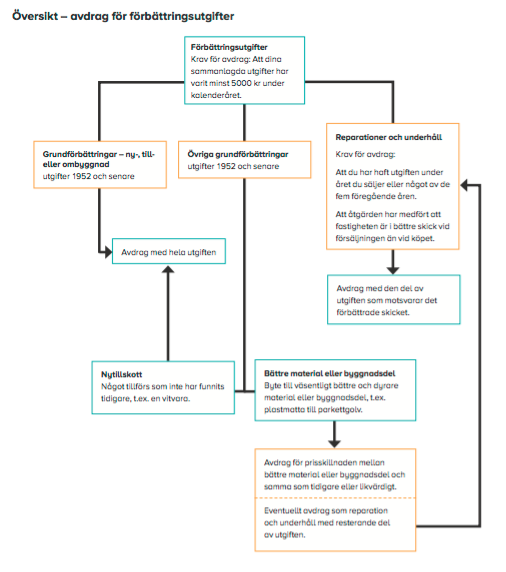

Det svåra är att kolla över vad man får göra avdrag för när det gäller förbättrande reperationer. Men det går att läsa sig till i Försäljning av småhus. Med förbättrande reperationer menar man alltså att man har renoverat och man har gjort huset till ett bättre skick än vad det var när du köpte det. Om du totalrenoverar ett badrum och där bara var våttapet innan och du lägger in kakel och klinkers så har du gjort en förbättrande reperation och kan då få avdrag med mellanskillnaden på det materialet som fanns innan och det materialet som du valde att använda dvs den förbättrande kostnaden.

Denna översikten är från Försäljning av Småhus och den är riktigt bra. Så ta fram broschyren och läs den. Det finns även en broschyr som heter Försäljning av Bostadsrätt som givetvis är lika bra. Jag lovar, ni klarar av att göra redovisningen själva!

Jag tror vi kör ett exempel. Som vanligt tar jag summor från luften så om det inte är rimliga summor så är det min fantasis fel. haha

Sara och Jenny har sålt sitt hus för 2 350 000 kr. Sara och Jenny köpte huset för 10 år sedan för 1 750 000 kr. Sara och Jenny har totalrenoverat köket då det bara fanns ett litet kök som var alldeles för trångt och mörkt för Sara som har ett brinnande matintresse. Allt revs ut och en vägg slogs ut. Det kostade Sara och Jenny totalt 250 000 kr. För 2 år sedan bestämde sig Sara och Jenny för att bygga om tvättstugan när tvättmaskinen ändå la av, Sara och Jenny bestämde sig för att installera en torktumlare och att kakla hela tvättstugan. Det kostade Sara och Jenny 100 000 kr för hela förändringen. Torktumlaren kostade 8 000 kr och eftersom där inte fanns någon torktumlare tidigare så är hela beloppet avdragsgillt. Om Sara och Jenny hade valt att använda en våtrumstapet istället för kakel hade kostnaden varit 49 000 kr alltså får Sara och Jenny endast göra avdrag för prisskillnaden. 100 000 kr var hela förändringen, 8 000 kr var torktumlaren, kvar är 92 000 kr. 49 000 kr är vad det hade kostat att bara rusta upp tvättstugan så de ska också räknas bort. 92 000-49 000=43 000 kr. Sara och Jenny får alltså dra av 43 000 + 8 000 kr = 51 000 kr.

Mäklaren tog 5% i mäklararvode och Sara och Jenny köpte även 1 timmes homestyling (konsultation och fotografering) för 30 000 kr.

Försäljningspris: 2 350 000 kr

Försäljningsutgifter: 147 500 kr

Inköpspris: 1 750 000 kr

Förbättringsutgifter, grundförbättringar: 250 000 kr

Förbättringsutgifter, förbättrande reperationer: 51 000 kr

Vinst: 151 500 kr

På detta ska Sara och Jenny betala skatt på 2/3. 151 500/3*2=101 000 är den skattepliktiga vinsten.

Sara och Jenny får alltså betala 30 300 kr i skatt på vinsten.

Hade Sara och Jenny gjort en förlust hade de fått dra av 50% av förlusten. Om förlusten hade varit 100 000 kr så är 50 000 kr avdragsgillt och då får de tillbaka 30% av 50 000 kr.

*Vinst från bilaga K7 och K8

K7 och K8 är redovisning av försäljning av näringsfastigheter och näringsbostadsrätt och ja näring har jag ju sagt att jag inte ska gå in på här så mycket.

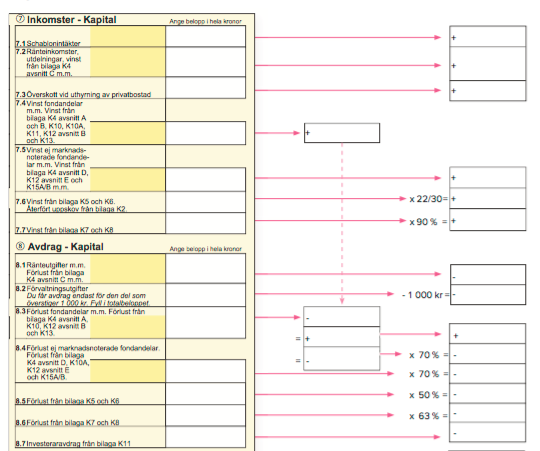

Nästa avsnitt på deklarationen är fortfarande kapital men handlar då om avdrag och reglerna är desamma så jag tänkte inte gå in så mkt mer på det.

Detta schemat visar vilka rutor som har en förminskning av beloppet, alltså där hela beloppet inte är skattepliktigt alternativt avdragsgillt. Ni kan läsa mer om det i Skatteuträkningsbroschyren.

Detta är utan tvekan mitt längsta inlägg någonsin men så blir det med kapital, det är långdraget. haha

Har jag glömt något eller ni inte förstår så vara inte rädda för att fråga! Nu ska jag ta mig en stor kopp kaffe och klappa mig själv på axeln för detta inlägget då kapital verkligen är min akilleshäl och mitt hatobjekt nummer ett.

Otroligt ambitiöst inlägg och mycket bra!

Tack Micke!

En lägger väl manken till när en skriver om sin akilleshäl ?

Wow vilket mastodontinlägg. 🙂 Bra jobbat. <3 Jag har inget kapital att deklararera i år så det är ganska lugnt. Tror jag.

kramar och visst måste det bli varmt snart.

Ja jag vet det blev långt men det är som med ett plåster, det är lika bra att riva loss det och bli av med det. Haha

Ja det måste bli varmt nu, genast!

Kram